Головне управління ДПС у Дніпропетровській області (Криворізький регіон) інформує

Спрощення процедур для роботи бізнесу: кількість ризикових платників скоротилася майже вдвічі, заблокованих накладних – майже вчетверо

ДПС спрощує процедури для роботи бізнесу. За цей рік майже вдвічі скоротили кількість ризикових платників та майже вчетверо – кількість зупинених податкових накладних. Про це повідомила в. о. Голови ДПС Леся Карнаух.

«Це результат системної роботи. Ми свідомо пішли шляхом спрощення процедур, постійної комунікації з кожним платником», – сказала вона.

Як це виглядає в цифрах?

Зупинення податкових накладних:

- початок 2025 року – 0,74 %,

- грудень 2025 року – 0,21 %.

І це при тому, що бізнес подав на 6,6 % більше податкових накладних, ніж торік.

Блокування податкових накладних роками очолювало перелік скарг бізнесу. Сьогодні – це одиничні звернення.

Ризиковий статус платника

- початок 2025 року – 24,9 тисячі.

- грудень 2025 року – 12,7 тисячі.

Як це вдалося?

Перелік заходів чималий – від оновлення механізмів до запровадження нових сервісів.

- У територіальних органах запрацювали консультаційні центри та «гарячі лінії» з питань зупинення реєстрації податкових накладних та ризиковості платника податку.

- Відкрито Офіси податкових консультантів з будь-яких податкових питань.

- Оновлено підходи до роботи комісій територіальних органів ДПС.

- Регуляторні зміни

ДПС ініціювала зміни до Постанови № 1165. Завдяки підтримці Уряду нашої позиції автоматична реєстрація податкових накладних стала зрозумілішою та справедливішою.

І головне – скоротила кількість субʼєктів господарювання, які стикаються з блокуванням податкових накладних.

«Бізнесу потрібні передбачувані умови роботи. І це не про відсутність контролю, а про його ефективність», – наголосила Леся Карнаух.

Сплатіть вчасно: Банківські дні для зарахування податків і ЄСВ наприкінці 2025 та на початку 2026 року

Останнім банківським днем для зарахування податків, зборів та сум єдиного внеску у 2025 році буде 30 грудня відповідно до Регламенту роботи органів Казначейства.

З 31 грудня 2025 року по 01 січня 2026 року включно міжбанківські платіжні операції через Систему електронних платежів НБУ (СЕП НБУ) від Казначейства та/або на адресу Казначейства не здійснюватимуться.

З 2 січня 2026 року Казначейство в СЕП НБУ працюватиме у звичайному режимі.

Довідково:

Регламент роботи органів Казначейства у період завершення бюджетного 2025 року та початку 2026 року, затверджений наказом Державної казначейської служби України від 03.12.2025 № 296.

Задекларована праця – гідне майбутнє кожного працюючого

Головне управління ДПС у Дніпропетровській області звертає увагу, що легальні трудові відносини – це соціальна захищеність працівників, своєчасно сплачені податки до бюджетів усіх рівнів, а отже і підтримка нашої країни у цей нелегкий час.

Здекларована праця – це гідне майбутнє кожного працюючого!

Наголошуємо, що незадекларована праця:

- це свідоме ухилення і роботодавців, і працівників від оформлення трудових відносин з метою отримання тих чи інших переваг за рахунок приховування реальних доходів, отримання соціальних пільг, несплати податків;

- це робота без укладання трудового договору, а отже і відсутність соціальних гарантій: права на відпустку, лікарняних, пенсії, соціального страхування;

- це відсутність захисту працівника від неправомірних дій роботодавця.

Незадекларована праця та отримання заробітної плати в конверті – явища, які шкодять і роботодавцям, і працівникам, і державі в цілому.

Не погоджуйтеся на незадекларовану працю, оскільки ви втрачаєте більше, ніж отримуєте!

Про засади функціонування системи управління податковими ризиками (комплаєнс-ризиками)

Відповідно до п. 11 Порядку реалізації експериментального проекту щодо функціонування системи управління податковими ризиками (комплаєнс-ризиками) в Державній податковій службі (далі – Порядок), затвердженого постановою Кабінету Міністрів України від 25 липня 2024 року № 854, об’єктом оцінювання стосовно наявності/відсутності податкових ризиків є діяльність платника податків щодо виконання ним податкових обов’язків, визначених податковим законодавством, іншим законодавством, контроль за дотриманням якого покладено на податковий орган, з податків, зборів, платежів, закріплених за ДПС відповідно до постанови Кабінету Міністрів України від 16 лютого 2011 року № 106 «Деякі питання ведення обліку податків, зборів, платежів та інших доходів бюджету» (із змінами).

Пунктом 12 Порядку визначено, що метою запровадження системи управління у ДПС під час реалізації експериментального проекту є:

- підвищення рівня дотримання платниками податків податкових обов’язків із використанням підходу, що базується на оцінці податкових ризиків;

- визначення причин виникнення податкових ризиків платників податків;

- ідентифікація, аналіз та оцінювання податкових ризиків платників податків, визначення заходів впливу (способів реагування) щодо цих ризиків, які здійснюються за наявності підстав, у межах та спосіб, що визначені Податковим кодексом України та іншими актами законодавства, з урахуванням наявності фінансових, матеріально-технічних, людських та інших ресурсів ДПС для мінімізації таких податкових ризиків платників податків з огляду на їх вагомість;

- впровадження диференційованих підходів до управління податковими ризиками на основі вагомості ризику, визначеної відповідно до методики.

Безбар’єрність

Головне управління ДПС у Дніпропетровській області звертає увагу, що Безбар’єрність у податковій – це створення рівних можливостей для усіх громадян і суб'єктів господарювання при отриманні податкових послуг, незалежно від їхнього віку, стану здоров'я, соціального статусу чи місця проживання.

Це включає фізичну, інформаційну та цифрову доступність, повагу до гідності, а також врахування індивідуальних потреб кожного платника податків.

З повагою до потреб кожного податкова служба Дніпропетровщини здійснює комплексний підхід до впровадження і розбудови принципів безбар’єрності та інклюзії.

Доступність приміщень.

Центри обслуговування платників облаштовані пандусами з урахуванням потреб людей з інвалідністю та маломобільних груп.

Онлайн-доступність.

Найпопулярніші серед платників інформаційні ресурси – вебпортал ДПС, а також субсайти територіальних органів, сайт Кваліфікованого надавача електронних довірчих послуг адаптовано для людей із порушенням зору.

Ввічливе та уважне обслуговування.

Відвідувачі з інвалідністю обслуговуються позачергово, за участі модератора, який супроводжує їх на всіх етапах отримання послуг.

«TAX Control»: у ДПС розповіли, на які порушення найчастіше скаржаться українці

Державна податкова служба України запустила новий цифровий сервіс «TAX Control». У цьому віджеті можна сповістити про можливі порушення у сфері торгівлі, послуг чи громадського харчування.

Віджет «ТAX Control» розміщено на вебпорталі ДПС у правому верхньому куті.

Повідомляйте:

- про невидачу фіскального чека,

- торгівлю без ліцензії чи з порушенням реалізації підакцизної продукції,

- відмову прийняти картку,

- роботу без державної реєстрації,

- неоформлених працівників.

Доступ цілодобовий і з будь-якого пристрою.

Інструмент дієвий!

Чесність нині в тренді!

Національна стратегія доходів до 2030 року

Головне управління ДПС у Дніпропетровській області інформує.

Головною ціллю Національної стратегії доходів до 2030 року (НСД) є забезпечення макроекономічної та фінансової стабільності у період дії воєнного стану і після його припинення, удосконалення процесів, зокрема податкового адміністрування, адаптації національного податкового законодавства України до законодавства ЄС.

З метою забезпечення ефективного та комплексного протистояння розмиванню податкової бази й виведенню прибутку з-під оподаткування, підвищення рівня податкового контролю, збільшення бази оподаткування та унеможливлення застосування схем мінімізації податкових зобов’язань виникла потреба у впровадженні нових механізмів роботи ДПС.

Так, отримання ДПС доступу до інформації про іноземні фінансові активи резидентів України за Загальним стандартом звітності надасть змогу:

-посилити контроль за своєчасністю та повнотою декларування доходів, що підлягають оподаткуванню;

-виявляти незадекларовані доходи для боротьби з ухиленням від сплати податків фізичними особами;

-підвищити ефективність застосування нових правил про оподаткування контрольованих іноземних компаній;

-отримати додаткове джерело податкової інформації під час впровадження непрямих методів контролю за оподаткуванням фізичних осіб.

Зі свого боку запровадження обміну звітами в розрізі країн надасть змогу налагодити ефективний процес обміну інформацією з іноземними компетентними органами для здійснення економічного і статистичного аналізу, оцінки ризиків трансфертного ціноутворення та інших ризиків, пов’язаних з розмиванням податкової бази та виведенням прибутків з-під оподаткування.

Завдяки впорядкуванню процесів і підвищенню прозорості система оподаткування стане більш зрозумілою, справедливою та орієнтованою на довгострокові пріоритети держави й суспільства.

З початку року з ввезених товарів загальний фонд держбюджету від платників Дніпропетровщини отримав майже 307,4 млн грн акцизного податку

Протягом одинадцяти місяців 2025 року до загального фонду державного бюджету від платників Дніпропетровщини з ввезених товарів надійшло майже 307,4 млн грн акцизного податку. Як зазначив очільник Головного управління ДПС у Дніпропетровській Юрій Павлютін, надходження зросли на понад 83,8 млн грн, або на 37,5 відс., у порівнянні з січнем – листопадом минулого року.

Керівник податкової служби області підкреслив, що податківці спільно з платниками працюють у напрямку збільшення податкових надходжень, які сьогодні вкрай необхідні державі.

«Податкова служба відкрита до спілкування і конструктивної взаємодії з бізнесом, у тому числі і за допомогою сервісів, які спрощують податкові процедури. Висловлюємо вдячність кожному, хто сьогодні, не зважаючи на непрості умови, сумлінно виконує свої фінансові зобов’язання і тримає економіку країни», – зауважив Юрій Павлютін.

Нагадуємо, що для боротьби з порушеннями у сфері торгівлі, послуг чи громадського харчування ДПС України запустила новий цифровий сервіс «TAX Control».

Якщо під час розрахунків продавець не видав фіскальний чек, відмовив у прийняті банківської картки або торгівля здійснюється без ліцензії чи з порушенням реалізації підакцизної продукції, необхідно повідомити про такі факти у простий спосіб через дієвий інструмент ДПС – «ТAX Control».

Доступ до сервісу цілодобовий і з будь-якого пристрою.

«TAX Control» – це про спільну відповідальність.

Довідково: віджет «ТAX Control» розміщено на вебпорталі ДПС у правому верхньому куті.

Строки сплати податкового зобов’язання юридичними особами – платниками єдиного податку четвертої групи

Головне управління ДПС у Дніпропетровській області нагадує, що відповідно до п.п. 295.9.2 п. 295.9 ст. 295 Податкового кодексу України (далі – ПКУ) платники єдиного податку четвертої групи сплачують податок щоквартально протягом 30 календарних днів, що настають за останнім календарним днем податкового (звітного) кварталу, у таких розмірах:

у I кварталі – 10 відсотків;

у II кварталі – 10 відсотків;

у III кварталі – 50 відсотків;

у IV кварталі – 30 відсотків.

Зокрема, юридичні особи, реорганізовані шляхом приєднання або утворені протягом року шляхом злиття або перетворення у звітному податковому періоді, у тому числі за набуті ними площі нових земельних ділянок, вперше сплачують податок протягом 30 календарних днів, що настають за останнім календарним днем податкового (звітного) кварталу, в якому відбулося таке обрання/перехід, в якому відбулося утворення (виникнення права на земельну ділянку), а надалі – у порядку, визначеному п.п. 295.9.2 п. 295.9 ст. 295 ПКУ (п.п. 295.9.3 п. 295.9 ст. 295 ПКУ).

Платники єдиного податку четвертої групи перераховують в установлений строк загальну суму коштів на відповідний рахунок місцевого бюджету за місцем розташування земельної ділянки (п.п. 295.9.8 п. 295.9 ст. 295 ПКУ).

Крім того, абзацом тринадцятим п. 57.1 ст. 57 ПКУ встановлено, що якщо граничний строк сплати податкового зобов’язання припадає на вихідний або святковий день, останнім днем сплати податкового зобов’язання вважається операційний день, що настає за вихідним або святковим днем.

Щодо подання заяв про бажання отримувати документи через Електронний кабінет

Головне управління ДПС у Дніпропетровській області інформує.

З метою підвищення поінформованості платників податків щодо функціоналу інформаційно – комунікаційної системи «Електронний кабінет» (далі – Електронний кабінет), зокрема щодо листування платників податків із контролюючими органами в електронному вигляді через Електронний кабінет шляхом поданням такими платниками податків заяв про бажання отримувати документи через Електронний кабінет, ДПС України повідомила таке.

З метою підвищення ефективності інформаційної взаємодії з контролюючими органами звертаємо увагу на можливість здійснення листування в електронному вигляді через Електронний кабінет відповідно до пункту 42.4 статті 42 Податкового кодексу України (далі – Кодекс).

У підпунктах 17.1.13 та 17.1.14 пункту 17.1 статті 17 Кодексу передбачено, що платник податків має право самостійно обирати спосіб взаємодії з контролюючим органом в електронній формі через електронний кабінет, якщо інше не встановлено Кодексом, реалізовувати через електронний кабінет права та обов’язки, передбачені Кодексом та які можуть бути реалізовані в електронній формі засобами електронного зв’язку.

Платники податків, які подають звітність в електронній формі та/або пройшли електронну ідентифікацію онлайн в Електронному кабінеті, можуть здійснювати листування з контролюючими органами засобами електронного зв’язку в електронній формі з дотриманням вимог законів України «Про електронні документи та електронний документообіг» (зі змінами) та «Про електронну ідентифікацію та електронні довірчі послуги» (із змінами)

Листування контролюючих органів із платниками податків, визначеними в абзаці першому пункту 42.4 статті 42 Кодексу, які подали заяву про бажання отримувати документ через Електронний кабінет, здійснюється засобами електронного зв’язку в електронній формі з дотриманням вимог законів «Про електронні документи та електронний документообіг» та «Про електронну ідентифікацію та електронні довірчі послуги» шляхом надіслання документа в електронний кабінет з одночасним надісланням платнику податків на його електронну адресу (адреси) інформації про вид документа, дату та час його надіслання в електронний кабінет.

Крім того, Електронний кабінет забезпечує можливість реалізації платниками податків прав та обов’язків, визначених Кодексом та іншими законами, контроль за дотриманням яких покладено на контролюючі органи, та нормативно-правовими актами, прийнятими на підставі та на виконання Кодексу, зокрема отримання будь-якого документа, що стосується такого платника податків та має бути виданий йому контролюючим органом згідно із законодавством України, забезпечення взаємодії платників податків із контролюючими органами з інших питань, передбачених Кодексом, яка може бути реалізована в електронній формі засобами електронного зв’язку (пункт 421.2 статті 421 Кодексу).

Порядок функціонування Електронного кабінету затверджено наказом Міністерства фінансів України від 14.07.2017 № 637, який зареєстрований у Міністерстві юстиції України 01.08.2017 за № 942/30810 (зі змінами) (далі – Порядок).

Відповідно до пункту 18 Порядку листування контролюючих органів із платниками податків, які подають звітність в електронній формі у встановленому законодавством порядку та/або пройшли електронну ідентифікацію онлайн в Електронному кабінеті, здійснюється в електронній формі за умови подання Заяви про бажання отримувати документ через Електронний кабінет (далі – Заява) за формою згідно з додатком 3 до Порядку.

Якщо платник податків не подав заяву про бажання отримувати документи через Електронний кабінет, листування з таким платником здійснюється шляхом надіслання за адресою (місцезнаходженням, податковою адресою) платника податків рекомендованим листом з повідомленням про вручення або особисто вручаються платнику податків (його представнику) (пункт 42.5 статті 42 Кодексу).

Переваги листування контролюючих органів із платниками податків в електронному вигляді:

- отримання документів від контролюючого органу через Електронний кабінет;

- отримання повідомлень на електронну пошту про надходження документів в Електронний кабінет (інформація про вид документа, дату та час його надіслання в Електронний кабінет); забезпечення своєчасного отримання повідомлень, вимог, рішень та іншої офіційної кореспонденції;

- зменшення кількості візитів платників податків до контролюючих органів;

- доступ до архіву листування в Електронному кабінеті.

Слід зазначити, що протягом 2025 року сервісами Електронного кабінету скористалися понад 3,1 млн платників податків.

Долучайтеся!

Легалізація заробітної плати та погашення заборгованості з її виплати – надважливе завдання податкових органів

Адже зарплати у «конвертах», заниження офіційних доходів та порушення мінімальних гарантій оплати праці не лише підривають соціальний захист працівників, а й завдають значних збитків державному бюджету. Під час викликів сьогодення ця проблема набуває особливої гостроти.

Задача податкової служби – створити умови, за яких легальна зарплата стане вигідною і для роботодавців, і для працівників.

Для цього фахівці податкової служби разом з органами Держпраці та місцевого самоврядування проводять роз’яснювальну роботу, націлену на легалізацію ринку праці.

Національна стратегія доходів до 2030 року: пільговий режим з податку на прибуток підприємств для резидентів Дія Сіті

Головне управління ДПС у Дніпропетровській області нагадує, що податок на прибуток підприємств (податок на прибуток) є важливим джерелом надходжень.

Протягом 2021 – 2022 років в Україні було запроваджено декілька спеціальних режимів в межах чинної моделі податку на прибуток, метою яких є стимулювання секторальних або регіонально орієнтованих інвестицій.

Так, особливості оподаткування резидентів Дія Сіті спрямовані на стимулювання діяльності у сфері комп’ютерного програмування, консультування з питань інформатизації, діяльності із керування комп’ютерним устаткуванням, видання комп’ютерних ігор та інших програм, надання програмних продуктів у режимі «онлайн», освітньої діяльність у галузі ІТ, кібербезпеки проектування, виробництва безпілотних повітряних суден (літальних апаратів) та/або безпілотних водних (надводних, підводних) суден (апаратів) та/або безпілотних наземних транспортних засобів (апаратів, комплексів, платформ), комплектувальних виробів до зазначених суден, засобів (апаратів, комплексів, платформ), їх технічного обслуговування та ремонту, тощо. Для того, щоб бути зареєстрованим резидентом Дія Сіті суб’єкт господарювання має відповідати низці критеріїв.

Преференції в частині сплати податку на прибуток для резидентів Дія Сіті: резиденти Дія Сіті можуть самостійно обрати один із двох варіантів оподаткування своїх доходів: податок на прибуток на особливих умовах (за ставкою 9 % до бази оподаткування, яка визначається на підставі операцій із розподілу прибутку та операцій, які прирівнюються до такого розподілу) або податок на прибутокна загальних підставах (за ставкою 18 %).

Наповнення бюджетів – пріоритетний напрямок реалізації системи управління податковими ризиками (комплаєнс-ризиками)

Головне управління ДПС у Дніпропетровській області нагадує, що комплаєнс-ризики у системі податкового адміністрування – це ризики, що призводять до втрати доходів, у разі якщо платники податків не дотримуються чотирьох основних обов’язків, визначених податковим законодавством: належної реєстрації у податковій системі; своєчасного подання податкової звітності; зазначення повної та достовірної інформації у податковій звітності та своєчасної сплати податкового зобов’язання в установлені терміни.

Реалізація експериментального проєкту щодо функціонування системи управління податковими ризиками (комплаєнс-ризиками) дасть змогу:

- допомогти платникам податків уникнути найбільш поширених помилок під час ведення господарської й підприємницької діяльності, заповнення податкової звітності, сплати податків у майбутньому тощо;

- максимально спростити подання податкової звітності й сплату податків, спільно вирішувати проблеми й усувати перешкоди;

- мінімізувати ризики недотримання платниками вимог податкового та іншого законодавства, контроль за дотриманням якого покладено на ДПС;

- запровадити механізм комплаєнсу від державної реєстрації платника податків до системи відслідковування ризиків у ДПС і кінцевого результату – сплати податків і зборів до бюджетів усіх рівнів;

- забезпечити належне надходження доходів і зборів, контроль за справлянням яких закріплено за ДПС, мінімізувати недонадходження доходів і зборів відповідно до ідентифікованих податкових ризиків.

Довідково: експериментальний проєкт щодо функціонування системи управління податковими ризиками (комплаєнс-ризиками) – складова реалізації Національної стратегії доходів до 2030 року. Він буде реалізовуватись відповідно до постанови Кабінету Міністрів України від 25 липня 2024 року № 854 протягом двох років.

До уваги ФОП – платників єдиного податку другої групи, які були мобілізовані або підписали контракт на проходження військової служби!

Головне управління ДПС у Дніпропетровській області нагадує, що згідно з Податковим кодексом України (далі – ПКУ) нарахування авансових внесків по єдиному податку та військовому збору для платників єдиного податку другої груп здійснюється контролюючим органом на підставі заяви такого платника єдиного податку щодо розміру обраної ставки єдиного податку, заяви щодо періоду щорічної відпустки та/або заяви щодо терміну тимчасової втрати працездатності.

Чи може фізична особа – підприємець (далі – ФОП) – платник єдиного податку (ЄП) другої групи, яка за період мобілізації або дії контракту починаючи з 2022 року сплачувала авансові внески з ЄП, а з 2025 року – з ЄП та військового збору, з метою скасування таких нарахувань та повернення за відповідні періоди надміру сплачених сум, подати уточнюючі податкові декларації платника єдиного податку – ФОПа (далі – Декларація) за 2022 – 2024 роки та як заповнити річну Декларацію за 2025 рік?

Відповідно до абзацу першого п. 25 підрозд. 10 розд. XX «Перехідні положення» ПКУ ФОП – платник єдиного податку другої групи, призваний на військову службу під час мобілізації, незалежно від наявності найманих працівників та отримання доходу від здійснення господарської діяльності під час проходження військової служби, звільняється від обов’язку сплати авансових внесків по єдиному податку та військовому збору та подання за цей період податкової декларації платника єдиного податку – фізичної особи – підприємця.

Згідно з абзацом восьмим п. 25 підрозд. 10 розд. XX «Перехідні положення» ПКУ на підставі відомостей про дату мобілізації, укладення контракту, демобілізації (звільнення з військової служби), отриманих центральним органом виконавчої влади, що реалізує державну податкову політику, з Єдиного державного реєстру призовників, військовозобов’язаних та резервістів, контролюючий орган не проводить нарахування авансових внесків з єдиного податку, передбачених п. 295.2 ст. 295 ПКУ, та авансових внесків з військового збору, передбачених п.п. 1.11 п. 16 прим. 1 підрозд. 10 розд. XX ПКУ, починаючи з місяця, в якому контролюючим органом отримані відомості про мобілізацію такої ФОП, укладений контракт, закінчуючи місяцем, в якому таку особу демобілізовано (звільнено з військової служби).

Нараховані контролюючим органом за період мобілізації або дії контракту суми авансових внесків з єдиного податку та військового збору, суми штрафних санкцій та пені за несплату (неперерахування) або сплату (перерахування) не в повному обсязі авансових внесків з єдиного податку, податку на доходи фізичних осіб, військового збору в порядку та строки, визначені ПКУ, підлягають скасуванню (анулюванню) за звітні періоди, з урахуванням строку позовної давності, включно до першого числа місяця, наступного за місяцем, в якому контролюючим органом отримані відомості про мобілізацію такої ФОП, укладений з такою особою контракт.

У разі відсутності в Єдиному державному реєстрі призовників, військовозобов’язаних та резервістів або неотримання центральним органом виконавчої влади, що реалізує державну податкову політику, відомостей про дату мобілізації, укладення контракту, демобілізації (звільнення з військової служби) самозайнятої особи (ФОП та особи, яка провадить незалежну професійну діяльність), така особа має право подати заяву та копію військового квитка або копію іншого документа, виданого відповідним державним органом, із зазначенням даних про призов такої особи на військову службу за призовом під час мобілізації, на особливий період, копію контракту. Процедури звільнення від сплати податків, зборів, ненарахування податків, зборів, списання штрафних (фінансових) санкцій, пені, відновлення реєстрації як платника єдиного податку, подання звітності, сплати та звільнення від відповідальності застосовуються до самозайнятих осіб, які подали заяву та відповідні документи до контролюючого органу відповідно до п. 25 підрозд. 10 розд. XX «Перехідні положення» ПКУ.

Зазначена вище норма не встановлює обмежень щодо скасування (анулювання) нарахувань авансових внесків по єдиному податку та військовому збору у разі їх сплати самозайнятою особою.

Отже, якщо мобілізована або прийнята на військову службу за контрактом ФОП – платник єдиного податку другої групи сплатила нараховані контролюючим органом за період мобілізації або дії контракту суми авансових внесків з єдиного податку та військового збору такі суми після скасування (анулювання) контролюючим органом нарахованих зобов’язань можуть бути повернуті платнику за умови дотримання норм ст. 43 ПКУ (подання заяви про таке повернення протягом 1095 днів від дня виникнення надміру сплаченої суми та відсутність податкового боргу у такого платника).

На сьогодні ДПС не отримано відомості з Єдиного державного реєстру призовників, військовозобов’язаних та резервістів про дату мобілізації, укладення контракту, демобілізації (звільнення з військової служби) самозайнятої особи, отже для вирішення питання скасування (анулювання) за відповідні періоди нарахованих авансових внесків по єдиному податку та військовому збору та як наслідок – повернення надміру сплачених сум ФОП – платник єдиного податку другої групи може звернутись до контролюючого органу за місцем податкової адреси з відповідною заявою з наданням копій підтверджуючих документів.

Подання уточнюючих річних податкових декларацій платника єдиного податку – фізичної особи – підприємця (далі – Декларація) за звітні періоди, які припадають на період мобілізації ФОП – платника єдиного податку другої групи з метою скасування нарахувань єдиного податку за відповідні періоди та повернення надміру сплачених сум не вимагається.

В Декларації за 2025 рік у розділах ІІІ «Показники господарської діяльності для платників єдиного податку другої групи» «Щомісячні авансові внески єдиного податку» та VІІI «Визначення податкових зобов’язань по військовому збору для платників єдиного податку першої, другої груп» «Відмітка про щомісячні авансові внески військового збору платників єдиного податку першої, другої груп» (у разі виникнення обов’язку щодо подання такої декларації у платника податку або фактичного її подання) зазначаються фактично сплачені суми авансових внесків по єдиному податку та військовому збору.

Протягом якого терміну необхідно сплатити оскаржені в судовому порядку, донараховані згідно з актом перевірки, суми грошового зобов’язання?

Головне управління ДПС у Дніпропетровській області повідомляє, що згідно з п. 57.3 ст. 57 Податкового кодексу України (далі – ПКУ) у разі визначення грошового зобов’язання контролюючим органом за підставами, зазначеними у підпунктах 54.3.1 – 54.3.6 п. 54.3 ст. 54 ПКУ, платник податків зобов’язаний сплатити нараховану суму грошового зобов’язання протягом 10 робочих днів, що настають за днем отримання податкового повідомлення-рішення, крім випадків, коли протягом такого строку такий платник податків розпочинає процедуру оскарження рішення контролюючого органу.

У разі оскарження рішення контролюючого органу про нараховану суму грошового зобов’язання платник податків зобов’язаний самостійно погасити узгоджену суму, а також пеню та штрафні санкції за їх наявності протягом 10 робочих днів, наступних за днем такого узгодження.

При зверненні платника податків до суду з позовом щодо визнання протиправним та/або скасування рішення контролюючого органу грошове зобов’язання вважається неузгодженим до дня набрання судовим рішенням законної сили (абзац четвертий п. 56.18 ст. 56 ПКУ).

Статтею 255 Кодексу адміністративного судочинства України від 06 липня 2005 року № 2747-IV із змінами та доповненнями (далі – КАСУ) визначено, що рішення суду набирає законної сили після закінчення строку подання апеляційної скарги всіма учасниками справи, якщо апеляційну скаргу не було подано.

У разі подання апеляційної скарги рішення, якщо його не скасовано, набирає законної сили після повернення апеляційної скарги, відмови у відкритті чи закриття апеляційного провадження або прийняття постанови судом апеляційної інстанції за наслідками апеляційного перегляду.

Отже, платник податків зобов’язаний самостійно погасити узгоджену суму, а також пеню та штрафні санкції, за їх наявності, протягом 10 робочих днів, наступних за днем набрання судовим рішенням законної сили.

Листування з ДПС через Електронний кабінет – сервіс зручної взаємодії з податковими органами

Головне управління ДПС у Дніпропетровській області нагадує, що меню «Листування з ДПС» дає можливість надіслати довільну кореспонденцію (лист, запит тощо) до відповідного територіального органу ДПС.

Для цього в меню «Листування з ДПС» необхідно обрати:

- регіон, в якому знаходиться орган ДПС;

- орган ДПС, до якого відправляється лист;

- тип документа;

- тематика звернення;

- короткий зміст листа;

- сканований документ, який необхідно завантажити (файл повинен бути у форматі pdf із обмеженням розміру не більше 5 МБ).

Для збереження проєкта листа натиснути кнопку «Зберегти».

Збережену чернетку можна підписати та надіслати до органу ДПС в меню Вхідні/вихідні документи у вкладці «Вихідні документи», натиснувши кнопки «Підписати» та «Відправити»: Підпис та надсилання

Протягом одного робочого дня після надсилання листа до органу ДПС автора електронного листа буде повідомлено про вхідний реєстраційний номер та дату реєстрації запиту в органі ДПС, до якого даний запит направлено. Інформацію щодо отримання та реєстрації листів в органі ДПС користувач може переглянути у вкладці «Вхідні документи» режиму «Вхідні/вихідні документи».

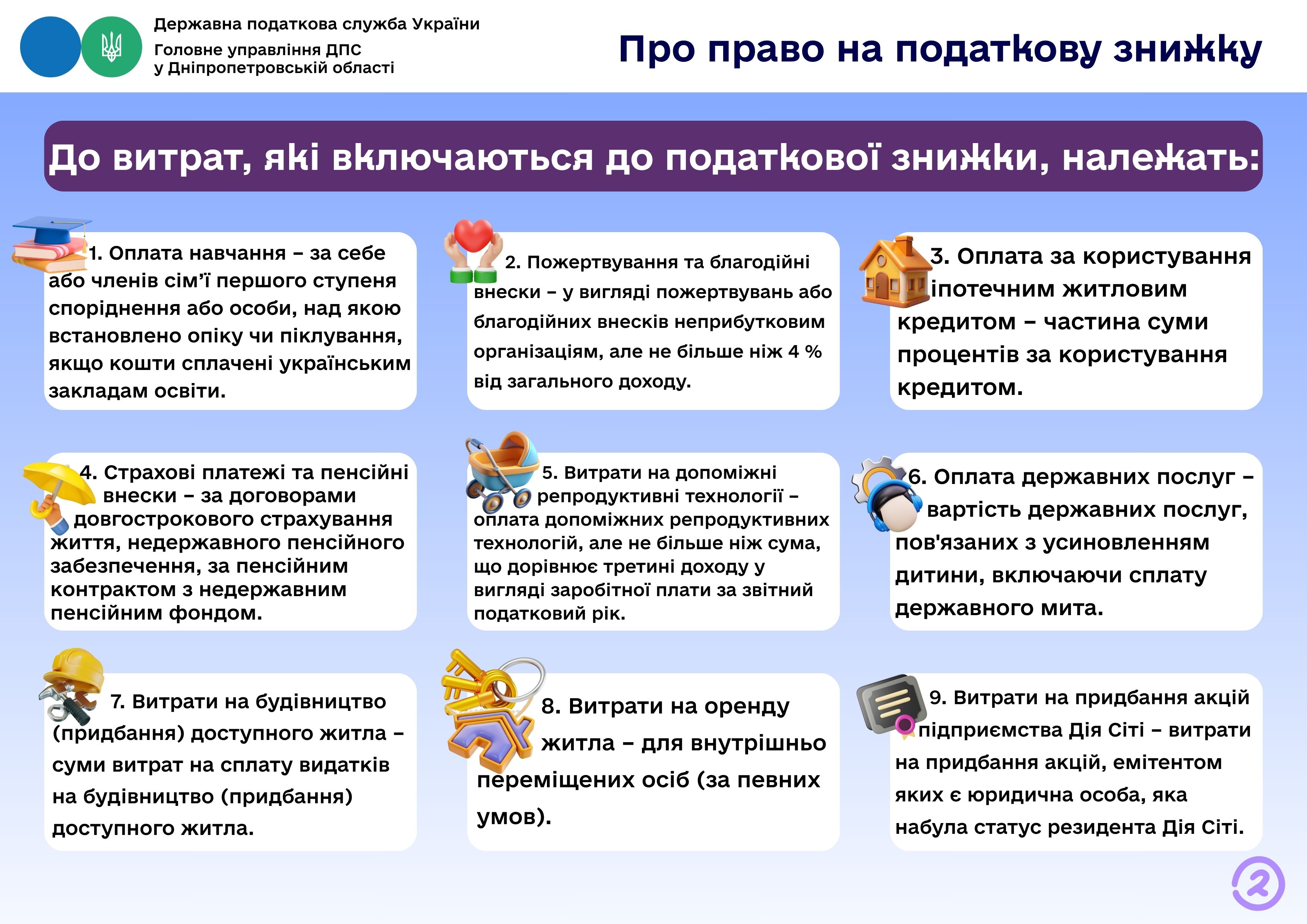

Алгоритм розрахунку податкової знижки за навчання

Головне управління ДПС у Дніпропетровській області нагадує, що триває Деклараційна кампанія 2025.

За витратами, понесеними у 2024 році громадяни – платники податку на доходи фізичних осіб (ПДФО, податок) мають право на отримання податкової знижки. Для отримання податкової знижки податкова декларація про майновий стан і доходи за наслідками 2024 року подається платником по 31 грудня 2025 року (включно).

Нагадуємо, що податкова знижка для фізичних осіб, які не є суб’єктами господарювання – це документально підтверджена сума (вартість) витрат платника податку – резидента у зв’язку з придбанням товарів (робіт, послуг) у резидентів – фізичних або юридичних осіб протягом звітного року, на яку дозволяється зменшення його загального річного оподатковуваного доходу, одержаного за наслідками такого звітного року у вигляді заробітної плати та/або у вигляді дивідендів, у випадках, визначених Податковим кодексом України (далі – ПКУ).

Порядок застосування податкової знижки визначений ст. 166 ПКУ.

Для розрахунку податкової знижки, зокрема за навчання, визначається база оподаткування шляхом зменшення річної суми нарахованої заробітної плати на суму страхових внесків до Накопичувального пенсійного фонду загальнообов'язкового державного пенсійного страхування, а також на суму податкової соціальної пільги (ПСП) за її наявності. Інформацію щодо сум нарахованого загального річного оподатковуваного доходу, застосованих ПСП та утриманого ПДФО фізичні особи отримують у вигляді довідки про доходи від свого роботодавця.

Визначається сума (вартість) витрат платника податку – резидента, дозволених до включення до податкової знижки на підставі підтверджуючих документів.

Сума ПДФО, на яку зменшуються податкові зобов’язання у зв’язку з використанням права на податкову знижку, розраховується наступним чином. Із суми ПДФО, утриманого (сплаченого) із заробітної плати за рік, віднімаємо суму ПДФО, визначену як добуток бази оподаткування, зменшеної на суму понесених платником податку витрат на оплату за навчання, та ставки податку.

Водночас, у разі отримання платником протягом звітного року доходів у вигляді заробітної плати, які оподатковувалися за різними ставками податку, сума ПДФО, на яку зменшуються податкові зобов’язання, розраховується шляхом визначення часток (у відсотках) доходу, оподаткованих за різними ставками ПДФО, в загальній сумі річного загального оподатковуваного доходу.

ДПС допомагає бізнесу уникнути порушень: нагадала про зміни для продавців підакцизних товарів

Державна податкова служба робить ставку на попередження, а не штрафи або припинення дії ліцензій. Саме тому ліцензіати роздрібної торгівлі алкоголем, тютюновими виробами, рідинами для електронних сигарет та пальним уже отримали інформаційні повідомлення від ДПС із нагадуванням про нові вимоги, що діють з 1 жовтня 2025 року.

Йдеться про нові правила щодо дотримання ними вимог рівня середньої щомісячної заробітної плати (МЗП) та загального місячного оподатковуваного доходу (ЗМОД).

ДПС просить самостійно переглянути та проаналізувати доведену інформацію про нові вимоги. І за потреби, вжити заходів для усунення можливих порушень. Це допоможе уникнути порушень законодавства, оскільки у разі наявності ознак недотримання вимог ДПС має право ініціювати контрольно-перевірочні заходи.

Нагадуємо, що розмір середньої щомісячної заробітної плати, нарахованої суб’єктом господарювання (СЗП) / загального місячного оподатковуваного доходу суб’єкта господарювання – ФОП, що не має найманих працівників (ЗМОД), має становити:

- 1,5 мінімальних заробітних плат– для всіх місць роздрібної торгівлі:

- розташованих за межами населених пунктів – адміністративних центрів областей і м. Києва та м. Севастополя на відстані від 50 кілометрів;

- з площею торговельної зали до 500 м².

Ця відстань визначається не лише між місцем роздрібної торгівлі та адміністративним центром області, де воно знаходиться, а й між ним та іншими адміністративними центрами України.

- 2 мінімальні заробітні плати– для всіх інших суб’єктів, якщо хоча б одне місце торгівлі не відповідає умовам пункту 1.

Ці вимоги поширюються на всіх працівників суб’єкта господарювання, який отримав ліцензію на право роздрібної торгівлі підакцизними товарами, а не лише на тих, які безпосередньо працюють у місцях такої роздрібної торгівлі.

Як розраховувати СЗП / ЗМОД:

- Для підприємств із працівниками СЗП визначається на основі показників, які відображені у Податковому розрахунку сум доходу, нарахованого (сплаченого) на користь платників податків – фізичних осіб, і сум утриманого з них податку, а також сум нарахованого єдиного внеску.

Сума нарахованої заробітної плати, оплати перших п’яти днів тимчасової непрацездатності, що здійснюється за рахунок коштів платника податків, та допомоги по тимчасовій непрацездатності, яка виплачується за рахунок коштів Пенсійного фонду України, ділиться на кількість працівників, яким нараховано зарплату за звітний період (крім осіб, яким у звітному періоді нараховано грошове забезпечення).

- Для фізичних осіб – підприємців без найманих працівників ЗМОД – це фактично отриманий оподатковуваний дохід за місяць від усіх видів господарської діяльності, у грошовій та негрошовій формі, з урахуванням вимог обраної системи оподаткування.

Детальніше з інформацією можна ознайомитися за посиланням: https://tax.gov.ua/zakonodavstvo/podatki-ta-zbori/zagalnoderjavni-podatki/aktsizniy-podatok/komentari-fahivtsiv-dps/944395.html.

Податкова знижка: які відомості повинна містити довідка про доходи фізичної особи, що надається податковим агентом?

Головне управління ДПС у Дніпропетровській області нагадує.

Відповідно до п.п. «в» п. 176.1 ст. 176 Податкового кодексу України (далі – ПКУ) платники податків зобов’язані подавати податкову декларацію про майновий стан і доходи за встановленою формою.

На вимогу контролюючого органу та в межах його повноважень, визначених законодавством, платники податку зобов’язані пред’являти документи і відомості, пов’язані з виникненням доходу або права на отримання податкової знижки, обчисленням і сплатою податку, та підтверджувати необхідними документами достовірність відомостей, зазначених у податковій декларації з цього податку.

При цьому особи, які відповідно до ПКУ мають статус податкових агентів, зобов’язані подавати на вимогу платника податку відомості про суму виплаченого на його користь доходу, суму застосованих соціальних податкових пільг та суму утриманого податку (п.п. «в» п. 176.2 ст. 176 ПКУ).

Враховуючи те, що затвердженої форми довідки про доходи, яку повинні надавати податкові агенти на вимогу платника податків, нормами чинного законодавства не передбачено, то довідка надається у довільній формі, в якій, крім загальної інформації про фізичну особу (П. І. Б, реєстраційний номер облікової картки, період роботи), зазначається обов’язково наступна інформація:

сума нарахованого оподатковуваного доходу (помісячно та загальною сумою);

розмір та сума податкової соціальної пільги;

сума нарахованого та утриманого податку на доходи фізичних осіб.